3月末にS&P500toNYダウは最高値を更新しましたが、続く4月第1週目は、機関投資家の売りと思われる動きで上昇すれば売られるという展開。インフレ指標、地政学的リスクやFRB高官発言に左右される横這い(レンジ相場)はもう少し続く可能性があります。

来週には、第1四半期の業績発表が始まるので、マクロ指標に見える好景気が業績にどう影響しているのかが注目になるかと思います。

市場全体とマクロ環境:インフレ鎮静化の鈍化でレンジ相場続く

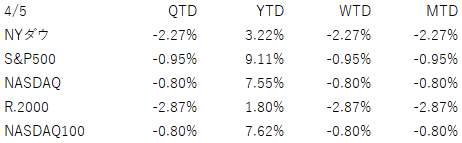

4/1~4/5は、月曜日から新しい四半期が始まったものの、前四半期の強い流れは止まり、上昇が止まり、しかし、大きく下落もせずの状態という横這いのレンジ相場的な動きになっています。

主要指数は全て下落しています。S&P500やNASDAQなどは傷が浅かった。

この週の動きとしては、強いマクロ経済指標(特に雇用関連)とFRB高官の発言が、金融政策の利下げ開始時点を後ろズレさせる可能性を示唆したことなどから、売られる展開となりました。

市場の雰囲気を悪くしていたのが、朝方比較的強く、午後に売られるという展開。

そして、市場が下落した日に出来高が大きく、上昇した日の出来高が少ないことです。

これは、大きなお金(機関投資家)が、どちらかと言えば、買いよりは売りに回っていることを示唆しています。

四半期の初めなので、リバランス*の動きも入っているかもしれません。

*リバランス:分散投資において、資産ごとのウェイトが、市場の動きによって、長期的な戦略的配分から大きくズレた時に、それを元に戻す取引です。

第1四半期も株式のパフォーマンスが良く、一方で、金利がなかなか下がらず債券のパフォーマンスはいま一つでしたので、リバランスの動きが出やすい状況下と思います。

日本では3月決算が多いのはご存じかと思います。年金運用なども同じです。年金運用は基本ポートフォリオ(戦略的資産配分)で運用されています。昨年度、日本株も外国株式も+40%を越えるパフォーマンスでしたので、株を削って債券に資金を配分して、ウェイトを調整する動きが今後出てくる可能性があります。

日本の公的年金(GPIFなど)は日本の年金市場の約2/3を占めるので、この動きが出るとすれば、頭を抑える要因にもなりかねないかと想定しています。

個人の買い(新NISAを含む)がこれをどこまでカバーできるか。ある程度解消出来てしまえば、日本の投資家による影響はあまり大きくなく済むかもしれません。

話を元に戻します。

マクロ指標としては、以下のようなものが注目されていました。

PCE価格指数(発表は29日):+2.5%(前年同月比)、コア+2.8%(前年同月比)→予想どおり。

ISM製造業指数:新規受注51.4 仕入れ価格指数55.8(予想以上に高い数字)→インフレ圧力の根強さ示す

製造業受注(2月):+1.4%(前月-3.8%、予想+1.1%)

求人件数(2月):875.6万人(前月874.8万人、予想876万人)

ADP民間雇用者数:18.4万人増加(前月15.5万人増、予想14.8万人増)

ISM非製造業景況指数(3月):51.4(2か月連続の低下)価格指数も下落

新規失業保険申請件数:22.1万人(前週21.2万人、予想21.3万人)

雇用統計:非農業部門雇用者数 30.3万人増(前月27万人、予想21.2万人)

失業率 3.8%(前月3.9%、予想3.9%)

平均時給(前年同月比):+4.1% (前月+4.3%、予想+4.1%)

強弱それぞれありますが、全体として見ると、景気は比較的強く、雇用環境も良い。平均時給は予想通りでしたが、インフレは根強く沈静化に時間がかかりそうという見方が優勢になりつつあります。

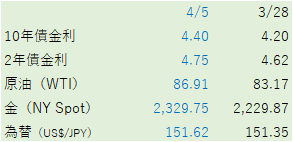

その結果として、金利が10年債で4.2%→4.4%、2年債が4.62%→4.75%と1週間の動きとしてはかなり大きく上昇しています。(債券価格は下落)

こうした状況を受けて、FRBのパウエル議長を含む高官の発言が注目されました。

基本的なトーンとしては、今年中に利下げに踏み切る公算がまだ高いものの、慌てる必要がないというもの。ミネアポリス連銀のカシュカリ総裁に至っては、今年利下げに踏み切るのは時期尚早とまで発言しています。

これによって、6月利下げ開始の予想確率が低下しています。

5日(金)の株式市場の動きを見ていると、後ろズレがあるとしても、これ以上の利上げがなく、利下げのタイミングが少なくとも予想出来る期間内(2024年)に起こるだろうという見込みが残っている限り、長期的に大きな影響はあまりないかもしれません。

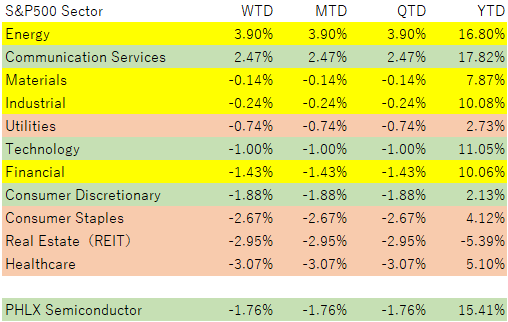

セクターの動き:中東の地政学的リスクの緊迫化で原油価格上昇

1週間の動きを見ると多くのセクターでマイナスとなっている中で、目立つのがエネルギーセクターです。

原油価格(NY原油先物WTI)が、今年の最高値を更新し、$86.91で引けています。この背景には、ロシアの原油減産に加え、中東での地政学的リスクの緊迫化があります。

中東情勢は、イスラエルとハマスの戦争に対して、周辺諸国は冷静に対処してきました。しかし、イラン大使館のイスラエル軍による爆撃(誤爆とは言っていますが)で死傷者が出ていることで、イランも、国内世論もあり、何らかの対処もせざるを得ないような状況になってきています。

それに対して、イスラエルのネタニヤフ首相がイスラエルを攻撃する勢力は徹底的に攻撃するといった内容の発言をしていることが、火に油を注いでしまっています。

中東戦争にまで発展するリスクを原油先物市場では、少しずつ織り込み始めているのかもしれません。

原油価格の上昇はエネルギーセクターにプラスに働きます。良い材料での上昇ではないので、素直には喜べないかなと。

そして、もう一つ忘れてはいけないのが、景気敏感系のセクター(黄色でハイライトしてあるセクターです)の調子が比較的良いことです。グロース系セクター(緑)一辺倒であった昨年の動きとは明らかに変わってきているかと思います。

個別銘柄の動き:マグニフィセント7にも明暗

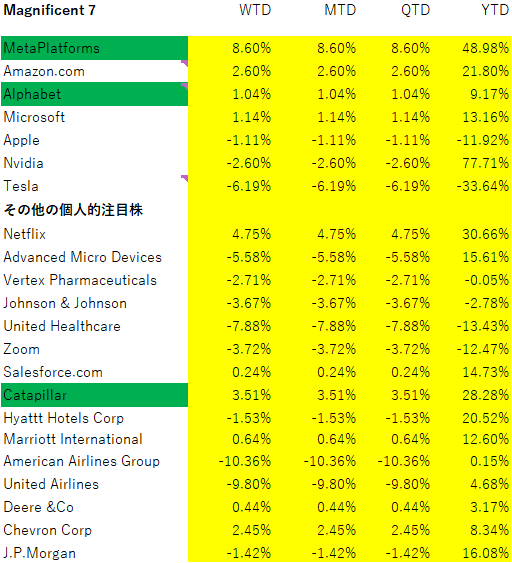

下のテーブルは、マグニフィセント7と私が個人的に市場の動きを知る上で注目している銘柄です。これらの銘柄をお勧めしている訳ではありませんし、私の保有銘柄でもありません。

緑でハイライトした銘柄は、この週にAll Time Highと引け値ベースの最高値を更新した銘柄です。マグニフィセント7の中では、Meta(META)とAlphabet(GOOGL)が入っています。

この2つがコミュニケーションセクターに分類されているので、セクターでもコミュニケーションセクターが上位に入っています。

これまで大きく上昇し、市場を牽引してきた半導体大手エヌビディア(NVDA)は、上昇速度が速かったこともあり、レンジの中で基礎固めをしているように見えます。

マグニフィセント7では、アップル(AAPL)の不振とテスラ(TSLA)の不振が目立ちます。

両銘柄ともかなり中国に依存している銘柄です。中国での販売不振などをきっかけに悪いニュースがヘッドラインに上がりやすくなっているようです。

マグニフィセント7にも明暗が分かれているようです。

重機・建機のキャタピラー(CAT)は昨年の10月以来上昇し続けている感じです。年初来でも+28.8%と非常に良いパフォーマンスとなっています(Amazonより好成績!)。

比較的地味な銘柄でも時期によっては大きく上昇しますので、丁寧に銘柄をウォッチ出来ると良いかと思います(なかなか難しいですけどね)

今後の見通しと今すべきこと:警戒しつつ次の動きの準備

今の市場展開は、レンジ相場のような動きですので、動きにくい環境下と思います。新たな上昇トレンドに入ったと確認できるような状況になるまで、あまり無理をせず、警戒しつつ待つというのが良いかと思っています。

もちろん、積立投資をしている方は、淡々と続けることです。

大きな下落は想定していませんが、何かをきっかけに大きく展開が変わることもしばしばあります。

下がったからといって、「押し目買い」とか言ってすぐに飛びつかないこと。

今は保有株・ETF、投資信託などの点検をし、保有し続ける理由などの確認をすると良いかと思います。

個別銘柄投資をしている人は、次に買うべき(追加投資も含め)銘柄の再点検・見直しをするのに良い時期かと思います。

後記

メルマガ登録募集中です。

タイトル:「心穏やかなお金持ちになろう」

表には見えにくい市場での動きや、情報過多の中でそれらの情報をどのように理解したらよいのかなどを含め、投資に役立つ情報や基礎的な知識などをお伝えしています。

投資にご興味のある方はぜひどうぞ。登録は下のリンクからどうぞ。

↓↓

https://48auto.biz/officeyy/registp.php?pid=2

基本Weekly(毎週日曜日夕方発行)です。

投資に関するコンサルも行っています。

初心者から、ある程度の経験者まで。

本人の希望に沿いつつ最適な形の投資のお手伝いをしています。(有料ですが、初回は無料です)

相談の上、引き受けの可否、コンサルの頻度その他を個別に決めさせていきながら、資産形成・保全のお手伝いをします。

ご希望があれば、ご連絡ください(まだ多少の空きはあります)

jack.amano@wealthmaster.jp

officeyy@wealthmaster.jp

コメント