これまでにも分散投資に関して2回お話していますが、長期で資産運用をし、かつ、途中で大きく下落するリスクを抑えつつ、安定的に資産の増加を目指すためには、分散投資が重要になってきます。

ハイリスク・ハイリターン

株式投資は、債券投資などに比べると高いリターンを期待することができますが、その一方で、大きく下落することもあります。

これをハイリスク・ハイリターンというのは、ご存じかと思います。

結局、長期的には大きく上昇するのであれば、途中で大きく下がることがあっても、長期投資である限りは関係ないので、株式投資だけでいく、と考えてしまう人もいらっしゃるようです。

確かに、そのようにも考えられなくもないかもしれません。

ただ、そこには大きな落とし穴があります。

大きく上昇する年や大きく下落する年がいつ起こるか分からないということ。

そして、それがいつ起こるかによって、投資の結果には天と地の結果が出ます。

この辺りを、具体例を使って説明してみます。

分散の重要性

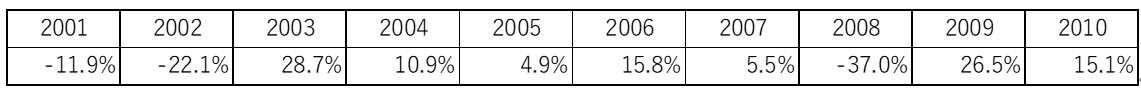

2001年から2010年までの配当込みの利回りは、以下の様になっています。

この10年間の累積の利回りは+15.2%。年率換算すると年1.4%の利回りです。

この時期はITバブルの崩壊やリーマンショックもありましたので、低いリターンになっています。

この時期を選んだのは、変化の激しい時期だったからです。

最初に100万円投資したとします。為替の変動はなしで、配当も全て再投資したとすると、2010年末には115.1万円になっています。

これは、各年の利回りがどのような順番で起きても変わりません(掛け算だけなので)。

ところが積立投資をすると、いつ何が起きるかで、結果は全く異なるものになってしまいます。

毎年100万円ずつ、期初に投資するとしてみましょう。

まず、実際に起きた利回りの順番だった場合には、10年での合計資産額は1222.8万円になります。

次に、利回りを並べ直して、低い方から順番に並べ、最後が一番高い利回りになるようにします。

そうすると、同じく毎年100万円投資すると、10年後には1990.5万円になります。

逆に、利回りを高い方から並べ、最後が一番低い利回りになるようにします。

そうすると。同じく毎年100万円投資しても、10年後には何と638万円にしかならなくなります。

通常はもっとランダムになるので、このような極端なことが起きる可能性は低いですが、積立期の最後の方で大きな下落が起きると、全く予定の金額に届かなくなることも起きえるのです。

資産運用でより良い結果を残すためには、出来るだけ大きなプラスを出すこと、というよりは大きなマイナスを出さないようにする、と言うことの方が実は大事になって来ます。

そのために、分散によって、株式などのハイリスク・ハイリターンのものが下落している時でも、下落を抑える効果を持つ資産も持っておくことで、資産の下落を抑えることが出来るのです。

分散の重要性は分かっていただけたかと思います。

では、引き続きどのように分散するかということについて考えてみたいと思います。

株と債券、その他(不動産、金など)動き方の異なるものを組み合わせることは重要です。

キャッシュについて

緊急の場合を考えて、キャッシュをある程度持っておくことも重要です。

キャッシュは、利回りはゼロですが、市場下落時の緩衝材としては非常に重要でもあります。

株式を、日本を含むグローバルで考える方法と日本とグローバル(除く日本)とを分ける方法があります。どちらでも構いません。

日本をベースとして活動していることもあり、日本を割合として少なくても、入れておいて良いかと思っています。

グローバル株式(除く日本)という投資信託などもありますし、ETFもあるので、それを買えば良いということになります。

ただ、投資している先でどのようなことが起きているのか、ということを理解することを考えると、継続的にまともに情報が入ってくるのはアメリカくらいです。

そして、実際にグローバル株式(除く日本)の約6割は米国株で占められています。

しかも、その他の市場の動きもかなり米国株式市場に連動しています。

こう考えると、あまり合理的ではないかもしれませんが、外国株部分は米国株だけで良いのではないかと考えています。

私のポートフォリオ

私のポートフォリオは、実際に基本的に外国株部分は米国株がほとんどです。

市場の動向がモニターしやすいのと、最もアクセスしやすい市場であるからでもあります。

米国株ではS&P500のインデックス投信、もしくはETFをお勧めしています。

これは、選別基準を満たすアメリカを代表する企業を銘柄選定委員会が選んでいることと、セクターのバランスが最も取れている指数だからです。

NASDAQはテクノロジーや成長銘柄に偏りが強いため、大きく上昇することもある一方で、大きく下落するリスクもありますので、主たる投資にするのはお勧めしていません。

債券について

債券も内外で分ける際には、同様にグローバルの債券、もしくは日本とグローバル(除く日本)のどちらでも構いません。

債券については、グローバルとした方が、米国単体の債券運用に比べて、為替も含めて分散がより効いていると思われるので、米国に絞らなくても良いかと思います。

日本については、超低金利政策が続いている限りは投資妙味もあまりないので、キャッシュで代替しています。敢えて、円債を持つ必要はないと思っています。

あと金についても、ETFなどでの投資法もありますが、金の総合口座での純金積立をお勧めしています。

これは、最終的には現金化することがあるかどうかは分かりませんが、最後は現物を引き出してアクセサリーなどにしてもらって持つとか、金貨として持って飾っても良いかと思っているからです。

金の現物の重みを感じると気分が高揚するという効果も重視しています。

意外に大事です。

日本株について

ここまでお話していなかったのが、日本株です。

日本株については、S&P500のような選別されたインデックスがないのですが、日経平均もしくはTOPIXに連動するインデックス投信などをベースにすればよいかと思っています。

S&P500、グローバル債券、日経平均(もしくはTOPIX)、純金積立、現金、この組み合わせで、分散としては取り敢えず、基本的なものが出来たと考えてよいかと思います。

これらに、好みではありますが、個別株投資などを組み合わせたり、不動産投資を組み合わせるなどしていけば良いかと思っています。

コメント